3 tipa prihoda - Šta su kapitalna dobit i pasivni prihodi

Današnji video će se malo udaljiti od investiranja, sa obzirom da smo dosta pričali o tome u poslednje vreme, već ćemo se malo okrenuti jednom od gradivnih blokova naših ličnih finansija – a to je prihod. Danas ćemo pričati o 3 tipa prihoda i videćemo kako možemo da organizujemo naše finansije da pokušamo da ostvarimo sva tri tipa.

Aktivni prihodi

Kada sam bio mali, gledao sam lepo obučene ljude u odelima kako žure na posao i pomislio kako i ja jednog dana želim da zarađujem tako puno kao oni. U mojoj glavi je tada cela finansijska jednačina glasila: treba da nađeš dobar posao koji dobro plaća i bićeš bogat. U suštini, smatrao sam da što veću platu neko ima, to će se brže obogatiti.

Ovaj tip prihoda se najčešće može sresti, a to je zarađeni ili aktivni prihod. Ovaj prihod stičemo tako što radimo neki posao za nekog drugog. I ono što je negde normalno u kapitalizmu, jeste da taj neko drugi ima veće koristi od našeg rada nego što ima trošak zarade koju nam plaća. Ono što je možda surovo, jeste da je ovaj tip prihoda najčešće jedini koji nam stoji na raspolaganju na početku naše karijere u našim 20-im godinama. Jednostavno, većina nas mora da menja svoje vreme za novac i tako finansira svoj životni stil.

Neki dobri primeri zarađenog prihoda mogu biti:

- Rad u nekoj kompaniji za fiksnu zaradu

- Rad u nekoj kompaniji za zaradu koja je definisana po satu

- Rad za klijente kao eksterni konsultant gde je zarada definisana po satu itd.

U svakom slučaju, mi radimo za nekog drugog, taj neko zaradi na nama, pa nam tek onda isplati zaradu.

Glavni benefit zarađenog prihoda je taj što nam on stiže mnogo brže u poređenju sa druga dva tipa o kojima ćemo pričati kasnije. Vrlo je verovatno da ćete platu primiti na kraju meseca ili na kraju projekta na kojem radite. Maksimalno ćete čekati nedelju-dve.

ALI, postoje dva velika nedostatka ovog tipa prihoda:

- Moramo da žrtvujemo svoje vreme da bismo došli do zarade. Ako hoćeš da zaradiš, moraćeš da radiš najmanje 8 sati tokom 5 dana nedeljno. A što je najgore, na ovo će vrlo verovatno doći još sat-dva putovanja do posla, a naravno, tu su i neizbežni mejlovi koji stižu i posle radnog vremena. Ako volite svoj posao, onda ovo uloženo vreme i nije tolika žrtva. Na žalost, prema velikom internacionalnom istraživanju, samo 15% od milijardu intervjuisanih zaposlenih širom sveta voli svoj posao. To znači da velika većina zaposlenih ne voli kako menja svoje vreme za novac.

I naravno, ne treba napominjati, onog momenta kada prekinete da radite, prestaju i prihodi. Čak i da zarađujete pet puta više od proseka, onog momenta kada odlučite da napravite pauzu, sav taj novac neće doći.

I ono što ljudima ne pada na pamet na prvu loptu, jeste da se zarađeni prihod najviše oporezuje u poređenju sa drugim tipovima prihoda. Obavezno PIO osiguranje, zdravstveno osiguranje će vam od svake plate oduzeti deo, a ono što je pitanje jeste šta ćemo mi dobiti od toga što nam se uzima. Kada brzinski preračunamo, od bruto plate, koliko mi koštamo poslodavca, pa do neto plate koliko nama legne na račun, oko 60% odlazi na razne poreze i doprinose.

Kapitalna dobit

E sada stvari postaju zanimljive, sa obzirom da stižemo do drugog tipa prihoda, a to je kapitalna dobit. Ovakav prihod dobijamo kada prodamo neku investiciju za više novca nego što smo je originalno platili. Formula po kojoj se računa kapitalna dobit je:

Kapitalna dobit = Prodajna cena – Nabavna cena

Da napomenem da je ovo samo bruto kapitalna dobit, a od nje ćemo oduzeti poreze i doći ćemo do neto kapitalne dobiti, ali o porezima ćemo malo kasnije. Najjednostavniji primer kapitalne dobiti su akcije, gde nešto možemo kupiti za 1,000€, a posle godinu dana prodati za 1,500€. Ova razlika od 500€ je naša kapitalna dobit.

Glavne prednosti ostvarivanja ovog prihoda su:

- Može biti vrlo pasivno. U većini slučajeva, ostvarivanje kapitalne dobiti ne zahteva neki aktivni rad sa naše strane, osim malo istraživanja u šta investirati kapital. Jedino što traba da uradimo je da identifikujemo priliku, investiramo i budemo strpljivi i

- Ovaj tip prihoda je mnogo povoljnije oporezovan nego zarađeni prihod. Za razliku od zarađenog prihoda, gde se oko 60% bruto sume odvaja za poreze i doprinose, kod kapitalne dobiti nema skoro ničega. Znači, na razliku između prodajne i kupovne cene obračunamo 15% i to je to. Više para ti ostane, ali ti imaš obavezu da isplaniraš šta ćeš sa njima. Ako ti treba zdravstveno osiguranje na primer, moraš privatno. Ali tu makar imaš slobodu da biraš šta dobijaš za svoj novac.

E sada, kapitalna dobit kao tip prihoda ima jednu veliku manu – potreban vam je početni kapital da biste krenuli. Na primer, možete biti sjajni u identifikovanju koja akcija ili ETF će uvećati svoju vrednost, ali ako nemate kapital da investirate, sve je to džabe. I ono što je takođe bitno, akumulacija ovog prihoda će ići mnogo sporije. Znači, biće pasivno, to stoji, ali će vrlo verovatno biti sporo i trebaće vam godine dok ne dođete do nekog osetnijeg prihoda. Naravno, osim ukoliko ne preuzimate veliki rizik.

I kada smo već kod kapitalne dobiti, jedno malo upozorenje – postoje mnoge šeme koje pokušavaju da iskoriste pasivnost ovog tipa prihoda i prodaju priču kako uz par klikova možete da zaradite hiljade evra sa malim početnim kapitalom. Ono što se ne spominje, jeste da se ovde uglavnom radi o CFD trgovanju sa velikim leveridžom i većina početnika nije upoznata sa adekvatnim menadžmentom rizika za ovaj tip trgovanja. Ako ne znate šta su CFD-ovi i šta je visoki leveridž, napišite mi ispod pa ću vam objasniti u posebnom videu.

Pasivni prihodi

I za kraj, da zaokružimo priču, imamo treću grupu koju bih nazvao pasivni prihodi. Razlika između ove i prethodne grupe je ta što prethodnu grupu ostvarujemo kada prodamo nešto, najčešće jednokratno, a pasivne prihode ostvarujemo tako što posedujemo nešto u svom vlasništvu, bez prodaje. Pod ovom grupom možemo podrazumevati svašta:

- Kamatu sa tekućih računa i oročenja

- Dividendu

- Zakupninu od izdavanja nekretnine

- P2P kredite

- Affiliate marketing

- Web sajtovi

- Digitalni proizvodi i sl.

Kao što i sami znate, benefit pasivnih prihoda je to što ne morate da žrtvujete svoje vreme da biste ga ostvarili. Umesto vas, vaša imovina proizvodi prihode dok vi možda spavate.

Sa druge strane, loše strane pasivnih prihoda su slične kao i kod kapitalne dobiti – ili će vam trebati veća suma kapitala ako investirate u dividendne akcije ili nekretninu, ili će vam trebati dosta uloženog vremena unapred da biste kreirali nešto kao digitalni proizvod ili web sajt koji će vam donositi prihode u budućnosti. Tu postoji neizvesnost da li će se uloženo vreme isplatiti i da li će vaš rad uroditi plodom onako kako vi očekujete.

Takođe, kao i kod kapitalne dobiti, postoje razne šeme koje se promovišu i koje obećavaju lagane pasivne prihode, a generalno je do njih jako teško doći. Zbog toga je jako bitno da vaša očekivanja budu realistična prilikom ulaska u neki ovakav projekat, inače će vas u suprotnom vrlo verovatno čekati razočarenje.

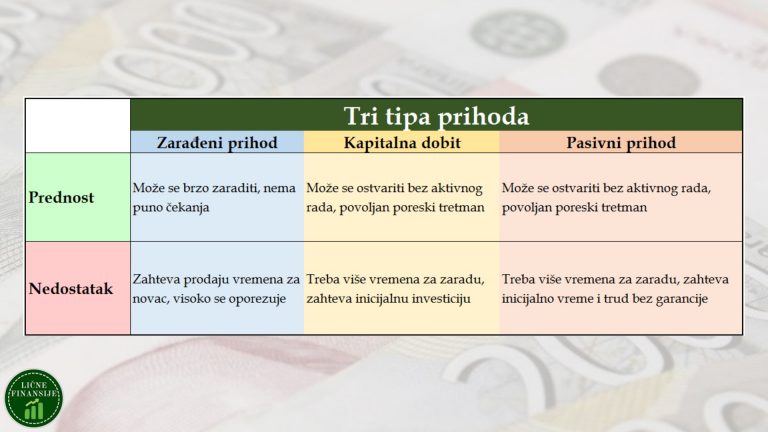

Za kraj ovog uvodnog dela, pogledajmo pregled svih vrsta prihoda na jednom mestu:

Konverzija

Za kraj, hteo bih još samo da porazgovaramo o još jednom bitnom procesu, a to je konverzija. Konverzija je proces u kojem mi koristimo naš zarađeni ili aktivni prihod da bismo izgradili pasivne prihode i prihode od kapitalne dobiti.

Ono što možemo reći za 90% ljudi, jeste da će oni na početku karijere morati da menjaju svoje vreme za novac, tj. moraće da rade za aktivni prihod. Međutim, ukoliko ne investiraju u neku imovinu, ti ljudi će morati da rade do duboke starosti.

Na primer, recimo da imamo neku osobu koja dobije prvi posao sa 25 godina i zarađuje 75,000 dinara mesečno neto. I recimo da ova osoba svake godine dobija povišicu od 5%, ali na kraju uspeva da potroši sav zarađeni novac do svoje 40-te godine. To izgleda kao na slici ispod:

A sada, zamislite tu istu osobu koja uspeva da uštedi 20% prihoda i da tu ušteđevinu investira i ostvari prinos od 5% godišnje. Iako su se troškovi povećavali i u drugom slučaju, druga osoba je ipak uspela da akumulira skoro 6 miliona dinara imovine. Ovaj iznos možda neće biti dovoljan za prevremenu penziju, ali će biti sasvim dovoljan za miran san ili možda neko duže odsustvo sa posla ukoliko za tim ima potrebe.

Za kraj poručio bih vam sledeće: Prvo radite za novac, a onda, zaposlite taj novac da radi za vas.

Hvala puno na čitanju i vidimo se uskoro u novom tekst i videu.

Imaš pitanje ili komentar?