Domaći investicioni fond nadmašio S&P 500!? Čudo neviđeno

Za današnji tekst (ili video) sam hteo da ostavim pregled prinosa različitih imovinskih klasa u 2022. godini, ali sam skoro odmah na početku istraživanja naišao na jedan neverovatan podatak. A ovo nisam mislio da ću izgovoriti u neko skorije vreme, a to je informacija da je jedan domaći investicioni fond uspeo da nadmaši performanse indeksa S&P 500 u 2022. godini, tako da ćemo danas analizirati ovaj fond malo detaljnije.

Samim tim, pošto će se današnji video fokusirati na performanse jednog fonda, to znači da ću analizu performansi različitih imovinskih klasa ostaviti vama, ako vam treba ideja kako se to radi možete pogledati video od prošle godine, biće linkovan ispod Youtube videa u opisu. A sada, hajdemo na analizu.

Pre nego što nastavim, mislim da moram ovo da napomenem, sa obzirom da će u ovom videu biti reč o samo jednom fondu. Želim da naglasim da apsolutno nemam ništa protiv ovog fonda niti protiv kompanije koja vodi ovaj fond, moja ideja je da malo detaljnije analiziramo kako je ovaj fond poslovao kako bismo videli kako su oni to nadmašili indeks S&P 500, sa obzirom da je to praktično neviđeno na ovim prostorima.

Hajde prvo da krenemo od našeg benchmarka, ili kako bismo na srpskom rekli – repera, a to je S&P 500. Ako bismo gledali neki akumulirajući fond, recimo Vanguard-ov fond koji nosi oznaku VUAA. Ovaj fond je ostvario gubitak od 14% u 2022. godini, gde bi se moglo reći da su najveći gubitnici bili tehnološke kompanije, dok su najveći dobitnici bile energetske kompanije.

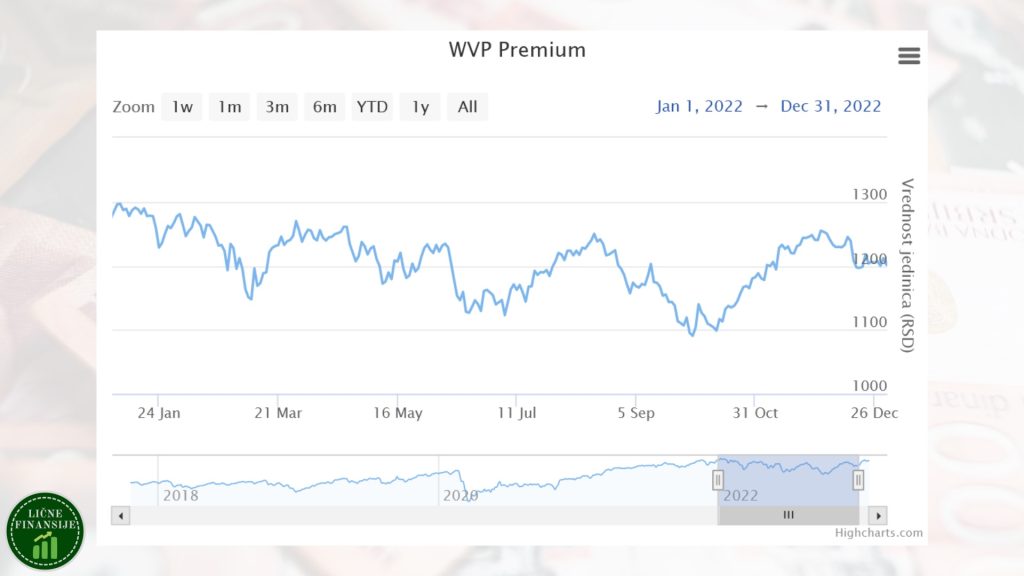

Sa druge strane, imamo domaći investicioni fond koji ga je pobedio, a to je WVP Premium, koji je u 2022. godini ostvario gubitak od 5.8% (vrednost investicione jedinice je na početku godine iznosila 1,275,12 dinara, a na kraju godine je iznosila 1,201.44 dinara), što je svakako bolje od indeksa. Ono što bi moglo da se postavi kao pitanje jeste – Da li ovo znači da treba investirati u domaće investicione fondove, ili specifično u ovaj konkretan fond? Po mom mišljenju, odgovor je NE!

A zašto NE?

Glavni razlog negativnog odgovora je moje mišljenje da su ovakvi prinosi više rezultat sreće nego nekog konkretnog znanja koje je moguće primeniti iz godine u godinu. A kako sam došao do ovog zaključka i gde možemo ovo da proverimo? Pa ne moramo da idemo dalje od samog sajta kompanije WVP, na kojoj se nalaze podaci i o drugim investicionim fondovima kojim upravlja ova kompanija. Sa obzirom da tu ima i fondova koji imaju različite investicione ciljeve, uzećemo jedan fond koji je sličan Premiumu, a to je fond koji nosi naziv Dynamic. Ako pogledamo prospekte ova dva fonda, videćemo da imaju apsolutno iste Investicione ciljeve i Investicionu politiku. Ako želite detaljnije da se uverite da je sve isto, slobodno pauzirajte video i pogledajte detaljnije. Ovo bi značilo i da bi komponente ovih investicionih fondova trebalo da imaju relativno slične karakteristike i da ostvare relativno slične prinose. Ali, Dynamic fond je ostvario gubitak 26.8% u 2022. godini, što je debelo ispod performansi Premium fonda i ispod performansi ETF-a koji prati S&P 500.

Upravo ovaj podatak mi govori da je rezultat Premium investicionog fonda više rezultat sreće nego znanja, jer da je portfolio menadžer provereno znao koje će pozicije imati dobre performanse, on bi te ili slične pozicije uključio i u Dynamic fond i tako ostvario dobre performanse i sa tim fondom. Međutim, meni lično deluje da su pozicije birane nasumično i da je sreća odredila da Premium fond ima bolje performanse.

Kao drugi faktor, imamo situaciju da Premium fond beleži mnogo više uplata, što možemo videti na grafikonu sredstava kojim fond upravlja, dok sa druge Dynamic fond jednostavno ne beleži tolike prilive. Ovo je bitno zbog toga što sa prilivom novog kapitala portfolio menadžer ima mogućnost da kupuje na berzi u momentima kada su cene niske, čime može da ostvari prinos za investitore. A u Dynamic fondu tih priliva nema, tako da nema mogućnosti i za neke ozbiljnije poteze bez izlaska iz postojećih pozicija, što sa sobom povlači i realizovane kapitalne gubitke.

I za kraj, moramo da pogledamo dugoročne performanse kako bismo videli šta se dešava sa prinosima. Ako pogledamo zvaničnu dokumentaciju, od svog osnivanja, koje je bilo 16. oktobra 2019, WVP Premium fond je ostvario efektivni godišnji prinos od 3.6%. Sa druge strane, Vanguard-ov ETF koji prati indeks S&P je u istom periodu sa reinvestiranim dividendama ostvario efektivni godišnji prinos od oko 11.9%. Mislim da ne moram da vam objašnjavam koliko je ova razlika dramatična i ko je pobednik u celoj ovoj priči.

Takođe bi trebalo naglasiti da fondovi koji u jednoj godini ostvare pozitivnu razliku u odnosu na neki indeks obično ne uspevaju da ponove taj uspeh u narednim godinama, o čemu se govori u knjizi „A little book of common sense investing“. Dokaza zaista ima mnogo, a vama savetujem da pročitate ovu knjigu ako ikada budete u mogućnosti. A ako vam se čita nešto kraće, možete baciti pogled na članak iz novina NY Times: https://www.nytimes.com/2022/12/02/business/stock-market-index-funds.html u kojem je sve ovo ukratko objašnjeno.

Imaš pitanje ili komentar?