Ukratko o EURIBOR-u

Tokom prošle dve nedelje smo pričali o kreditima i kamatnim stopama, pa kada smo već u celoj ovoj tematici oko kreditiranja, hteo bih danas da prođemo ukratko i temu hipoteke, bez koje se ne može realizovati nijedan stambeni kredit.

Ukoliko želite da uzmete stambeni kredit, ili možda kredit neke druge vrste koji glasi na veliki iznos i ima duži period otplate, vrlo je verovatno da će banka tražiti izuzetno pouzdano sredstvo obezbeđenja kako bi maksimalno smanjila rizik kreditiranja. A šta je pouzdanije od nekretnine? Samim tim, banke će želeti da uspostave kontrolu nad nekretninom koja je u vlasništvu osobe koja uzima kredit, čisto za svaki slučaj, ukoliko dođe do slučaja da klijent ne izmiruje obaveze po kreditu.

Taj mehanizam kojim banka uspostavlja kontrolu nad nekretninom klijenta se naziva hipoteka. Ako bismo želeli da pričamo baš strogo pravnim rečima, hipoteka je založno pravo na nekretnini koje ovlašćuje poverioca, tj. banku, da ako dužnik ne isplati dug o dospelosti zahteva naplatu potraživanja putem aktivacije hipoteke i prodaje nekretnine. Hipoteka nastaje trenutkom upisa u Registar nepokretnosti, tj. Katastar. Vlasništvo nad nekretninom i dalje ima korisnik kredita i nesmetano može raspolagati njome (stanovati, rentirati je, prodati).

Kada već govorimo o toj aktivaciji hipoteke, koju nikako ne želimo, moramo da razumemo mehanizam kako sve to funkcioniše. Kao prvi i najčešći slučaj, hipoteka se uglavnom upisuje na nekretnini koja je predmet kupovine, sa tim što banka zahteva i obavezno učešće kupca, najčešće 20%. Ovo se radi kako bi u eventualnom slučaju prodaje nekretnine, banka imala prostora da prodajom nekretnine povrati ceo iznos preostalog dugovanja. A ukoliko nekretnina nije atraktivna, banka ima prostora da spušta cenu, sa obzirom da je kredit bio samo na 80% vrednosti nekretnine. Ređi slučaj je da se hipoteka uspostavlja na nekoj drugoj nekretnini koja je već u vlasništvu klijenta banke, ali tada važi pravilo da hipoteka na kojoj se upisuje hipoteka mora biti vrednija od nekretnine koja se kupuje.

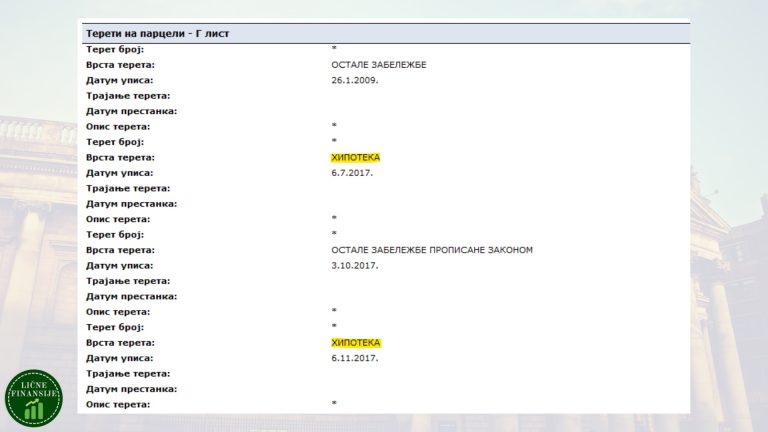

E sada, jedna zanimljivost. Sa obzirom da se u Katastru nalaze javni podaci, to će značiti da i sami možemo da proverimo da li je na nekom objektu upisana hipoteka. Ispod ovog pasusa ćete videti primer kako izgleda upisana hipoteka u katstru preko sajta rgz.gov.rs, a sve što vam treba su podaci o Katastarskoj opštini i broj parcele. Ako slučajno ne znate broj parcele, možete saznati ovaj podatak na sajtu geosrbija.rs. Ono što je najbitnije, nećete videti baš sve, ali ukoliko ste zainteresovani za neki objekat, videćete da li na njemu ima tereta i da li vam prodavac govori istinu.

I za kraj, kada se hipoteka briše? Pa jednostavno je, kada otplatimo kredit, banka je dužna da nam izda potvrdu o izmirenom dugu i da izda Saglasnost za brisanje hipoteke sa kojom odlazimo u Katastar, na osnovu čega se hipoteka briše iz evidencije i više nema tereta na toj nekretnini. I eto, to je bilo ukratko o hipoteci i sredstvima obezbeđenja kredita, vidimo se uskoro u novom tekstu (ili videu).

Imaš pitanje ili komentar?