Rebalansiranje portfolija

Ako krenemo od nekih osnovnih pojmova, diverzifikacija je proces u kojem investitor raspoređuje svoj kapital u različite imovinske klase, geografske regione i privredne sektore, a sve u cilju smanjenja rizičnosti našeg investicionog portfolija. Kada odredimo u šta bismo želeli da investiramo, sledeći korak je da odredimo koliko kapitala ćemo investirati u svaku od kategorija koje smo definisali, tj. treba da odredimo kolika će biti naša ciljana alokacija kapitala unutar našeg portfolija. Na primer: 20% u tehnološki sektor, 10% u finansijski sektor, možda 20% u obveznice itd.

Međutim, kao što znamo, pozicije u našem portfoliju će ostvarivati različite prinose, pa će nakon samo malo vremena naš portfolio „odlutati“ od one naše zacrtane alokacije. Prema studiji koju je objavio Vanguard, ako bismo krenuli od jednostavnog portfolija od 60% akcija i 40% obveznica u 1989. godini i ukoliko nikada ne bismo rebalansirali naš portfolio, završili bismo sa portfoliom od 80% akcija i 20% obveznica zbog činjenice da su akcije ostvarile viši rast od obveznica u ovom periodu.

E sada, šta je to rebalansiranje portfolija koje sam već spomenuo? I kako možemo da ostvarimo bolje prinose sa tim rebalansiranjem? Hajde da pogledamo zajedno!

Kada pričamo o rebalansiranju portfolija, pod ovom aktivnošću se najčešće misli na svođenje portfolija na one naše zacrtane alokacije, tj. procente u nekom određenom periodu. Kao što smo videli u uvodu, sa protokom vremena će naš portfolio „odlutati“ od naših zacrtanih procenata i naš zadatak kao investitora je da naš portfolio vratimo u one okvire koje smo zacrtali na početku investiranja. Naravno, treba znati da ove naše zacrtane alokacije kapitala nisu fiksne, već se menjaju onako kako se menjaju naši investicioni ciljevi.

Što se tiče rebalansiranja, potrebno je da uzmemo dve velike stvari u obzir pre nego što definišemo kada i kako ćemo raditi rebalansiranje:

- Kao prvo, tu su transakcioni troškovi koje naplaćuje naš broker. Ukoliko imamo puno pozicija u portfoliju, neke ćemo morati da smanjimo tako što ćemo prodati deo, a neke ćemo morati da uvećamo tako što ćemo kupiti novu količinu, a sve ovo će dovesti do nastanka transakcionih troškova po svakoj transakciji koju budemo izvršili

- I kao drugo, tu je i porez na kapitalnu dobit koji moramo da prijavimo kod Poreske Uprave. Kao što znamo, porez iznosi 15% na razliku između prodajne i kupovne cene, tako da i ovo treba da uzmemo u obzir prilikom donošenja odluke o rebalansiranju.

Hajde da odgovorimo na pitanje kako uraditi rebalansiranje portfolija. Na osnovu ova dva faktora, moja preporuka je da ne radite rebalansiranje portfolija tako što ćete prodati deo „pobedničkih“ pozicija i kupiti deo „gubitničkih“ pozicija, sa obzirom da će to biti okidač i za nastanak transakcionih troškova i za nastanak poreza na kapitalnu dobit, već da rebalansiranje radite pomoću novih uplata na vaš brokerski račun. To će značiti da, kada uplatite svež kapital, vi ne kupujete od svih pozicija koje imate po malo, već da usmeravate kapital na one pozicije koje su trenutno „u crvenom“ i koje najviše kaskaju za vašom zacrtanom alokacijom.

Na ovaj način vi ne prodajete svoje pobedničke pozicije, nemate obavezu za porez na kapitalnu dobit, a takođe nećete imati ni toliko transakcionih troškova, pošto samo kupujete, ne radite i prodaju i kupovinu kao u originalnom načinu rebalansiranja.

Što se tiče pitanja kada rebalansirati, tu već postoji nekoliko zanimljivih načina koje prepoznaje finansijska praksa:

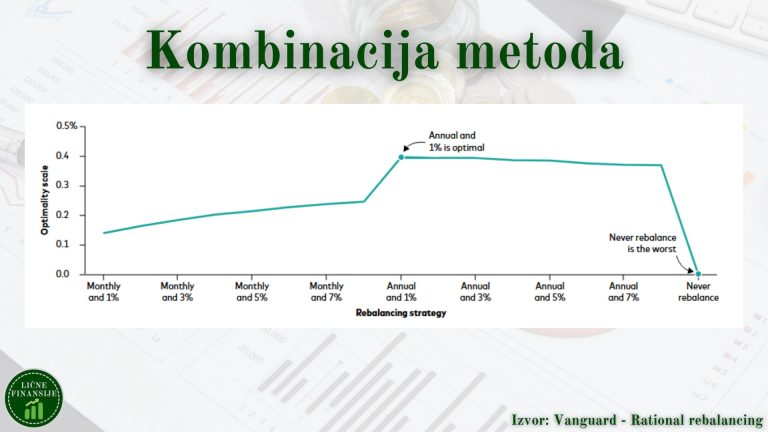

- Kao prvo, tu je standardno kalendarsko rebalansiranje, gde investitor definiše redovne vremenske periode u kojima će raditi rebalans, kao što je npr. mesečno, kvartalno, godišnje i sl. Ono što treba znati, jeste da kraći vremenski period rezultira većim transakcionim troškovima, pa treba naći optimum između ova dva. Prema Vanguard-ovom istraživanju, najoptimalnijim se pokazalo godišnje rebalansiranje

- Zatim, imamo rebalansiranje putem definisanih opsega ili pragova, gde investitor definiše koliko maksimalno pozicija može da odluta od svoje definisane alokacije. Na primer, ukoliko imamo portfolio od 60% akcija i 40% obveznica, možemo reći da ćemo raditi rebalansiranje ukoliko pozicije „odlutaju“ 5% od svojih zacrtanih alokacija

- I za kraj, imamo kombinaciju ovih metoda, gde možemo raditi i kalendarsko rebalansiranje i rebalansiranje putem definisanih opsega, gde ćemo definisati da ćemo rebalansirati u redovnim vremenskim intervalima, ali samo ukoliko su pozicije van definisanih opsega. Opet, da se vratimo na Vanguard-ovo istraživanje, najboljim se pokazalo godišnje rebalansiranje uz prag od 1%

E sada, zašto vam sve ovo pričam? Pa zato što efikasno rebalansiranje može pomoći vašem portfoliju da vam donese bolje prinose u dužem roku. Hajde da pogledamo na jednom jednostavnom primeru:

Ako pogledamo prinose koje su akcije i obveznice ostvarile u periodu od 1928. godine pa sve do 2022. godine, videćemo da su akcije donele prinos od 9.6%, dok su obveznice donele prinos od 4.6%. Ako bismo imali početni portfolio od 60% akcija i 40% obveznica, to bi prostom matematikom značilo da bismo ostvarili prinos od 7.6% godišnje u posmatranom periodu.

Međutim, ako bismo počeli sa 60/40 portfolijom i radili godišnje rebalansiranje, 2022. godinu bismo završili sa prosečnim godišnjim prinosom od 8.2%. A kako možemo objasniti razliku između 8.2% i 7.6% prinosa? Pa to možemo nazvati pozitivnim efektom rebalansiranja.

Iako akcije imaju bolju stopu prinosa u dužem roku i uspele su da nadmaše prinose obveznica u 60 od prethodnih 95 godina, međutim, u nekim kraćim periodima ovo nije baš uvek slučaj. Postojali su periodi kada su obveznice bili bolji izbor, zbog čega se i ostvaruje ova razlika u prinosima između rebalansiranog i ne-rebalansiranog portfolia.

NAPOMENA: Ono što bih dodatno hteo da kažem, jeste da ovakvo rebalansiranje gde vi iznova i iznova kupujete određene pozcije najviše ima smisla ukoliko u svom portfoliju držite diverzifikovane pozcije u formi ETF-ova. Ovo kažem pre svega zbog toga što postoje neke individualne akcije koje se u jednom momentu čine super, ali jednom kada padnu, više nikada ne dostignu svoj stari sjaj. Sa druge strane, ETF koji prati neko šire tržište će najverovatnije ostvarivati rast zato što u sebi sadrži više kompanija.

Imaš pitanje ili komentar?