REIT Kompanije u Fokusu: Detaljna Analiza za Investitore

Šta je uopšte REIT? Nekretnine su decenijama bile fascinacija investitora sa ovih prostora. Doduše, glavni fokus je bio na fizičkim nekretninama koje se najčešće nalaze u velikim gradovima kao što Beograd, Novi Sad, Niš ili Kragujevac. Međutim, ovako jak interes investitora je doveo i do velikog rasta cena nekretnina, tako da su manji investitori izgubili šansu da investiraju u nekretnine. Dobro, možda je nisu izgubili, ali im je definitivno otežano da kupe nešto u centru velikog grada, i moraju polako da traže prilike na periferijama gradova.

Kao potencijalno zanimljivo rešenje za ove investitore se pojavila mogućnost da investiraju u nekretnine širom sveta posredstvom berze, i to tako što će investirati u tzv. REIT-ove, što je skraćenica od Real Estate Investment Trust. Ali, kao i uvek na berzi, nije svaka kompanija ista i potrebna je detaljna analiza pre nego što uložimo teško zarađeni kapital. E upravo danas pričamo o analizi REIT kompanija, a takođe ću vam nešto kasnije pokazati alat koji sam napravio, a koji ti može pomoći u analizi i valuaciji REIT kompanija.

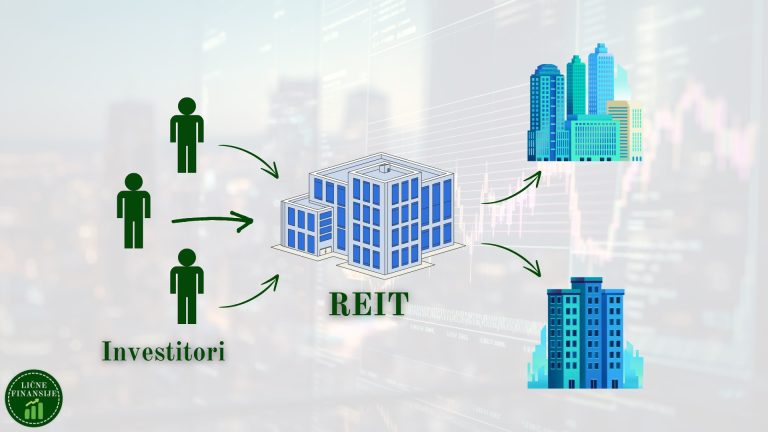

upravo danas detaljno pričamo o REIT-ovima, kompanijama koje prikupljaju kapital od investitora i zadužuju se kod banaka, a potom taj kapital investiraju u nekretnine. Ako analiziramo ovu postavku, kompanija može prikupljati kapital tako što emituje akcije koje potom plasira na berzi, zatim može emitovati obveznice (i to najčešće dugoročne obveznice) i može se zaduživati kod banaka. To je sa jedne strane, a sa druge strane taj prikupljeni kapital može investirati u najrazličitije tipove nekretnina: rezidencijalne nekretnine, tržne centre, kancelarijske zgrade, hotele, pa čak i u neke specijalizovane stvari kao što su medicinski objekti i bolnice i IT infrastruktura kao što su tornjevi za mobilnu telefoniju.

Ono što takođe treba da znamo jeste da nije baš svaka kompanija koja investira u nekretnine formirana kao REIT, već da REIT-ovi imaju neka posebna pravila koja moraju da zadovolje, a ovo je samo par najvećih:

- Moraju da investiraju najmanje 75% svoje imovine u nekretnine

- Moraju da zarade najmanje 75% svojih ukupnih prihoda od zakupnina i prodaje nekretnina i možda najbitnije

- Moraju da isplate najmanje 90% svog profita kao dividendu svojim akcionarima.

Takođe, postoji još nešto što morate znati – postoji dve velike grupe REIT-ova. Prva grupa su klasični REIT-ovi koji prikupljaju kapital i investiraju ga direktno u nekretnine, dok takođe postoje i takozvani Hipotekarni REIT-ovi, ili Mortgage Reits ili skraćeno mREITs koji prikupljeni kapital investiraju tako što finansiraju izgradnju nekretnina. Znači, ovi mREIT-ovi svoje prihode ostvaruju od kamata na svoje investicije. Takođe, ova vrsta može investirati tako što kupuju hartije od vrednosti koje se zovu Mortgage-backed-securities ili skraćeno MBS, što može biti problematično, setite se samo 2008. godine. Zbog toga ja lično izbegavam mREIT-ove, ali naravno to ne mora biti slučaj i kod vas.

Ono što vama može biti problematično, jeste kako analizirati finansijske performanse jednog REIT-a? Na kraju krajeva, vi možete gledati samo dividendu koju je kompanija isplatila, pa ako ste zadovoljni dividendnim prinosom i istorijskim rastom dividende odlučiti da investirate, ali ćete na ovaj način zapostaviti gotovo 90% bitnih stvari kada je reč o proceni ovih kompanija.

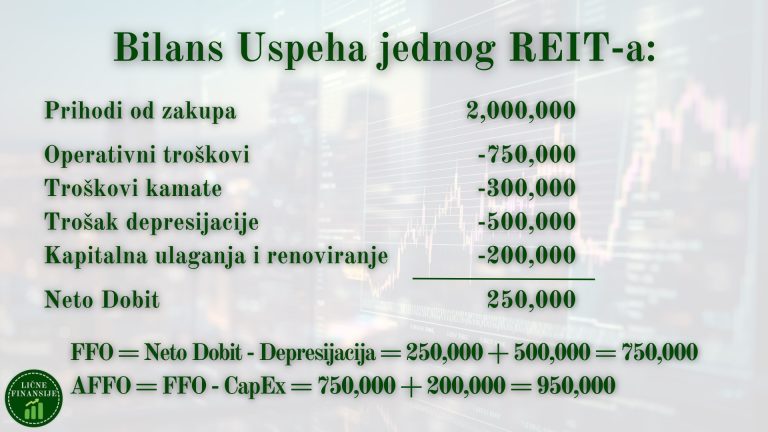

Ono što će vam takođe otežati posao je činjenica da klasični parametri kao što su EPS ili P/E racio nisu toliko adekvatni pokazatelji zbog specifičnosti računovodstvenih pravila kod investiranja u nekretnine. Umesto njih, bolji pokazatelji su Funds from operations (FFO) i Adjusted funds from operations (AFFO). FFO kao pokazatelj vraća depresijaciju i ostale negotovinske troškove nazad u Neto Dobit, što nam daje jasniju sliku o tome kakve su operativne performanse REIT-a. Sa druge strane, AFFO ide još jedan korak dalje i vraća kapitalna ulaganja i ostala usklađivanja u Neto Dobit, što nam daje jasniju sliku o tome koliku dividendu REIT može održivo da isplaćuje.

Hajde da vam pokažem na jednom baš skraćenom primeru kako ova usklađivanja i kalkulacije FFO i AFFO izgledaju u praksi:

Gledamo bilans uspeha i tu možemo videti nešto poput ovoga:

Prilikom procene se uglavnom koristi AFFO pre svega zato što najbolje daje sliku kolika je sposobnost REIT-a da konstantno isplaćuje dividendu, pre svega jer izbacuje nenovčane knjižene troškove, ali takođe jer izbacuje i kapitalna ulaganja koja su najčešće jednokratna i javljaju se poprilično neredovno u poslovanju jedne kompanije koja se bavi nekretninama.

A sada, hajde da pređemo na model za valuaciju koji sam napravio koji će vam maksimalno olakšati posao i skratiti potrebno vreme za analizu!

I eto ljudi moji, to bi otprilike bilo to što se tiče REIT-ova, nadam se da ste uspeli sve da ispratite i nadam se da sam vam pokazao nešto novo što do sada niste znali. Još jednom bih za kraj napomenuo da se ovde radi o kompanijama koje isplaćuju ogroman deo svoje dobiti kao dividendu, što može biti izazov što se tiče poreza. Ali, to nikako ne znači da su REIT-ovi loša investicija, već samo da vi kao investitor morate dobro da definišete svoju investicionu strategiju.

Imaš pitanje ili komentar?

Error: Contact form not found.